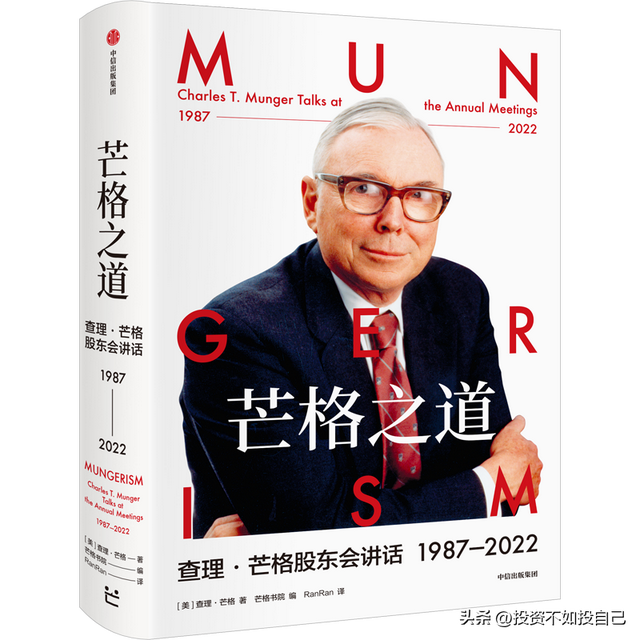

芒格之道:现金流、专注、待在能力圈里面

芒格语:每过完一天,要努力比早上醒来时更聪明一点点!

房地美和可口可乐做的是高收益率的生意,我们间接持有它们的股份像可口可乐这样的投资,最能经得起时间考验。

芒格在1988年~1992年左右的时候看好房地美就如同看好可口可乐一般,但是我想这两个生意的模式完全不同吧。有谁能预料到2008年的次贷危机,房地美亏损达到501亿美元,如果没有政府的出手后果将不堪设想。

最终倒在的还是管理层的不可靠上面。

这个时候的房地美肯定是优秀的,但是经过这么多年,一个企业可能永远优秀吗?时间久了什么都会变质的。

房地美健康发展,能赚很多钱,实现很高的资本收益率。唯一有一点让我不满意的是,去年它没有增加派息。我觉得,作为一家金融机构,房地美要提高自己的声誉,应该每年都稳定地提升股息。如果我是房地美的管理者,我会每年都提升股息。

一个企业,分红的稳定性至关重要,包括分红能够每年提升那是最完美的,这个我也是非常看重的指标。

当年,沃伦·巴菲特在哥伦比亚大学商学院读书,师从本·格雷厄姆,格雷厄姆绝对是名师大家,而巴菲特则是他的得意弟子。格雷厄姆把投资技艺传授给了巴菲特,但从来没教他如何区分好生意和烂生意。即使是大型机构,也难免百密一疏。就连我们最顶尖的教育机构,也存在盲点。

价值投资的祖师爷,芒格的评价还是比较尖锐的,格雷厄姆的捡烟蒂的投资方式一旦成型,真的很难改变,就算是巴菲特后来改变了投资方式,在买入优质企业的时候,还是在骨子里面有捡便宜货的习惯,就如同芒格在1987年说的,巴菲特的愿意付出的贵的价格是:一元钱的东西0.8元买就觉得是贵了,而什么是便宜?最好是0.5元的价格或者更低能够买来。

我的骨子里面也是根深蒂固了,很难改变,不管这个企业是多么优秀!

格雷厄姆始终没告诉我们,他给我们上这一课,是想让我们明白什么道理。我觉得,他是想让我们知道:如果比你聪明很多的人要骗你,你再怎么判断和分析,也很难不受骗。

我们在看年报的时候就是如此,那么多聪明的人想方设法的弄了一份表面看起来很漂亮的财务报表,是不是想骗我们上当不得而知,总之发心肯定不是很好。

所以,一份年报拿起来看,不管是多么优秀的企业,它不可能把自己全部的一切都告诉我们,尤其是坏消息,上市公司基本都是报喜不报忧。

我们如何来应对它?只有安全边际!

我们最担心出现最后一种情况。有一位维多利亚时代的英国首相他说过一句话,我们发现在现实中屡次应验。这句话的大意是,“变化总在发生,你不去迎接进步的变化,就会等到退步的变化”。

我体会深刻,如果我们不进步,终将被时代所淘汰。

我从来不觉得长期规划有什么用。无论是现代商学院,还是联邦住房贷款银行体系,都提倡制定长期规划,我则不以为然。很多公司制定五年计划。除非是监管部门要求的,伯克希尔·哈撒韦从来不制定长期规划。威廉·奥斯勒爵士(Sir Wiliam Osler)一砖一瓦地建成了世界著名的约翰斯·霍普金斯大学医学院(The Johns Hopkins University SchoolofMedicine )。威廉·奥斯勒爵士信奉托马斯·卡莱尔( Thomas Carlyle )的一句名言:“与其为朦胧的未来而烦恼忧虑,不如脚踏实地,做好眼前的事。”这同样是伯克希尔的经营哲学。

做好眼前的事没有错,但是规划也很重要,有句话说得好:人无远虑必有近忧。如果没有长期规划,那么人生肯定不能成功。

当然关注当下也没有错,只有关注当下,人才能活得幸福。把眼前的事情做好,才能达到未来的目标。

未来的规划要有,否则很容易迷失方向,有了方向,才能知道我们当下最应该干的事是什么。

我们走到今天,靠的不是预测未来的利率高低,预测经济周期的变化我们没有做那种预测的本事。我们倒是经常做一些踏错节奏的事,遭遇周期的逆境。我们也有踏对节奏的时候,赶上周期的顺境。在周期的交替更选中,遇到顺境也好,逆境也罢,都是长期投资中的一部分。我们始终把眼前所有的投资机会进行比较,力求找到当下最合理的投资逻辑,这才是重中之重。找到了最合理的投资逻辑之后,无论周期波动如何剧烈,是顺境还是逆境,我们都泰然自若。这就是我们的投资之道。我们不去做各种短期预测,我们追求的是长期的良好结果。

芒格和巴菲特的投资之道,找到最合适的投资机会,不管价格的波动,长期持有。不要预测未来,这个是只有神仙才能做的事情。

怎么才能泰然自若?做自己能力圈内的事情。找到自己的能力圈,并且在自己的能力圈里面做事,既简单又复杂。在自己的能力圈寻找机会,对所持有的标的充满信心,这样才能做到泰然自若吧。

这是一件多么难的事情!

人往往高估自己的能力,都喜欢做一些有挑战的事情,觉得赚有难度的钱才是有本事。如果简简单单地把钱赚了,就会不舒服,好像这个事情总是有问题的。那么最终的结果必然会跳出自己的能力圈,去做一些有难度的事情,最终的结果是以失败告终。

我们对当地政府和居民简直是俯首帖耳、言听计从。我们的项目旁边有个邻居,她找到我们说,我们修的大门、铺的鹅卵石太气派了,把她家的大门给比下去了。她觉得,我们应该负责把她家的大门翻新改造成一模一样的,而且她还一分钱不出,全都让我们做。我们答应了。我们也说明白了,给她家的翻新可以,但不能因为开了这个先例,让我们沿着大街把圣巴巴拉市所有人家的大门都翻新了。

该做的,我们做了。不该做的,我们也做了。地下的给排水管道也是我们出钱修的,周围的居民区都从中受益。我们已经尽到了最大努力。

上面的事情是由于在“圣巴巴拉市”抵押贷款无法收回后,西科自己用此地块开发的项目。投资的房地产的过程中,政府法律政策各种刁难,周边的居民各种的难伺候,这个工程的难,芒格在好多年的报告中都有提及。看到这里,是不是知道了外国的月亮没有比我们这里的圆,可能还没有我们的圆呢。

查看管理层的历史记录,可以了解一家公司对留存收益的使用是否合理。问题在于,很多历史记录看不清楚。99% 的管理层都把水搅得很浑让你看不清留存收益的投资效率如何。

像麦当劳这样的公司,在发展初期,我们很容易看出来,它有能力开很多家分店。麦当劳在蒙大拿州(Montana)很赚钱,它的生意模式可以复制,到了爱达荷州(Idaho)一样赚钱。大多数公司不是麦当劳,没那么容易看出来。

芒格这里谈到了留存收益,这个问题其实是很难说清楚的。伯克希尔自己永远不分红,把钱留在自己的账上应对未来的风险。但是又希望自己持有的别人 公司的股份多分红。

一个原因就是怕别人浪费钱的价值,不能创造价值。一个原因是觉得自己利用钱的能力比一般的公司要好。

还有一个原因,应该是伯克希尔属于保险公司,它需要留够足够的现金来应对保险产生的索赔。

作为我来说,我也希望自己持有的公司多分红,而且是每年能持续上涨的那种。这样从一个侧面来说,这个公司创造的利润是真实的。

因为作为小股东来说,留存的收益我们是看不见摸不着的,只有分到自己的钱才是可以自己支配的,不管是我们继续消费还是投资也好,主动权在我们手里。

西科的收益率超过伯克希尔,有两种可能。一个是,我找到了一家特别好的公司,正好适合西科的规模,因为我是西科的董事长,西科会把这家公司买下来

然而,巴菲特的投资能力比我强,而且也比我年轻。我是有可能找到适合西科的好机会,但我可不敢肯定。

这是我第一次看到芒格在说巴菲特的投资能力比他强。

我想最重要的一点是,巴菲特的只专注于做投资这件事,但是芒格感兴趣的事情很多。可能芒格的智商比巴菲特高,但是一个专注于做一件事情,一个做的事情很多,最终的成就当然不同。

再次证明专注多么的重要!

有股东问:衡量一家公司是否值得投资的标准?

在长期的投资实践中,我们总结出了一些标准。我们总结出了一些标准,不是说我们发明创造了什么公式。标准有,但公式没有。最理想的公司,每年创造的现金高于净利润,能为所有者提供大量可自由支配的现金。杂志公司的生意就是如此。一家赚钱的杂志,一年创造了100万美元的利润,但创造的现金可能是120万美元

一家理想的公司,可以为所有者创造高于净利润的现金,供所有者进行再投资。这种公司是凤毛麟角,描述起来很简单,但现实中很少见。

现金流大于净利润。这是我发现的一个新的点。以前我就关注净现金流,但是现在我可以关注一下这个净现金流是否大于净利润?如果大于,是否有我们不知道的优势在里面?

保险公司就是这样的属性。它的浮存金就是一种隐形资产。

多年以前,我在帕萨迪纳市有个朋友,是做渔具生意的。他出售的鱼钩五颜六色的。我以前从没见过色彩这么丰富的鱼钩。我问他:“你这鱼钩五颜六色的,鱼是不是更容易上钩啊?”

他回答道:“查理,我这鱼钩又不是卖给鱼的。”

你们笑归笑,所有人都有这个倾向。所有人的潜意识里都有这样的偏见:给别人提建议时,以为是在为别人考虑,其实是从自己的利益出发自己用不用理发,别问理发师。从自己利益出发的,不仅仅是券商。

我们在买一样东西的时候是否是自己真正需要的呢?自己的问题还是要自己想清楚,尽量不要问别人。尤其是有利益纠葛的时候。

或者说有没有做到:己所不欲勿施于人?自己不喜欢不想做的事情或者东西要不要强加给别人?

上面是1988年到1990年在西科的股东会讲话。希望能引起您的共勉。

- 0000

- 0000